アトムの株主優待って?

ステーキ宮や、かっぱ寿司などで半年に2,000円分、1年で4,000円分のポイントがもらえる優待でとっても魅力的です。

個人的にステーキ宮はスープの質が高いのと、ハンバーグランチ(日替わり)のコスパがいい!と思います。それにかっぱ寿司も100円寿司の老舗。魅力的な店舗のラインナップ。

今株価も落ちてきたところで落ち着いて7万円台で購入でき年4,000円分の株主優待がつきます。

・甘太郎 ・ステーキ宮 ・にぎりの徳兵衛 ・カルビ大将 ・時遊館 ・味のがんこ炎&がんこ亭 ・海鮮アトム ・かっぱ寿司 他

アトムはコロワイドの子会社で、コロワイド運営の店舗でも株主優待が使えるのが魅力です。

権利確定月:3月/9月

年4,000円分相当の優待ポイントが魅力

業績悪化が気になるアトム、優待は継続できるの?

アトムの株価が下落基調であり、このまま優待が廃止されなければとてもおいしい優待銘柄となりますが、もし株主優待が廃止されてしまったら?と思うと、とても手が出しづらいです。

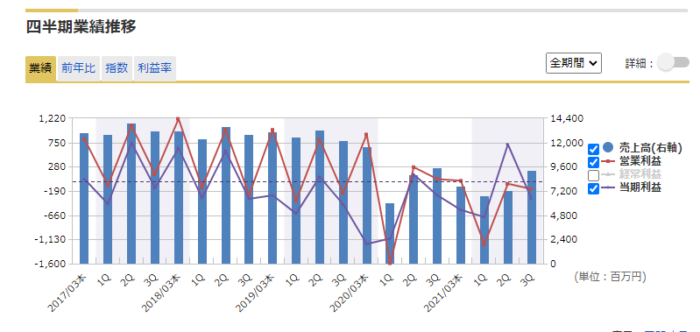

ここ直近の業績推移から、優待が継続されるのかを考えてみたいと思います。時系列に並べる事で業績がどのように推移していかを追っていきたいと思います。

この記事は上にいくほど最新になります。以前どうだったのか、どういう推移をだどってきたかが分かるように、追記を重ねています。

優待は突然廃止になる事も

株主優待は、突然「廃止」が宣告される事もあります。

以前、持っていた株式で100株、その時の株価でおよそ2万円ほどで毎年クオカード1000円がいただけるという優待があり、喜んで投資しましたが、、、。

そんなに美味しい話があるはずありません。その投資した翌月くらいには、「株主が増えすぎたため、優待廃止」という発表がありました。

優待廃止は突然きます。さらに廃止後、優待目的で吊り上がっていた株価は一気に下落します。

優待廃止・株価下落

のダブルパンチを食らうわけです。

優待廃止は突然発表になるわけですが、会社が出している優待にかかる費用と、会社があげている利益を考えれば、この優待は妥当なのか?を多少読む事ができるわけです。

優待にかかる費用と、利益はつりあっているか?

これを考えたいのがこのサイトの主旨です。

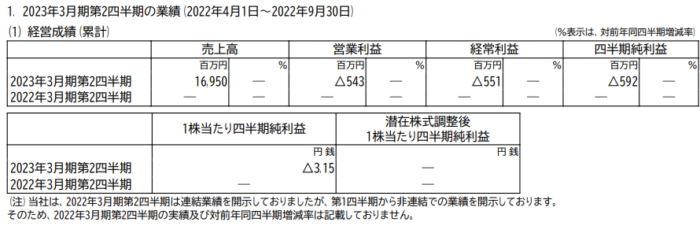

2023年3月期第二四半期決算短信

また赤字ですね。

カッパ・クリエイトの社長も不正競争防止法違反の疑いで逮捕されたし。

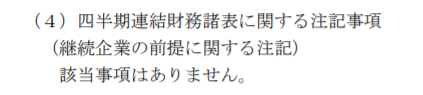

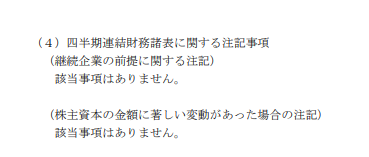

(継続企業の前提に関する注記)

該当事項はありません。

とのことですので、経営破綻はなさそうです。

当第2四半期累計期間におけるわが国経済は、緊急事態宣言やまん延防止等重点措置が解除された3月下旬から回復傾向にありましたが、7月後半から新型コロナウイルス感染症拡大による第7波の影響を受け、お盆の帰省等の人流の再度の低下から来店客数が伸び悩むなど、依然と経済活動の再開時期が不透明な状況にありました。また2022年2月に勃発したロシアによるウクライナ侵攻に起因するエネルギーや食糧資源の高騰、原材料や各種部品の不足と物流の混乱など世界経済の回復を鈍化させる兆候は継続しております。

2022年3月期 第二四半期決算短信

- コロナにより客数が減少

- 食品資源・原材料の高騰

このあたりが原因で、また赤字です。

今期は協力金も出ないでしょうし、ここから黒字化していくのは厳しいんじゃないかな。2022年3月期連結では、協力金によって当期利益は確保していましたが、このまま推移すると、今年は当期利益も厳しそうです。

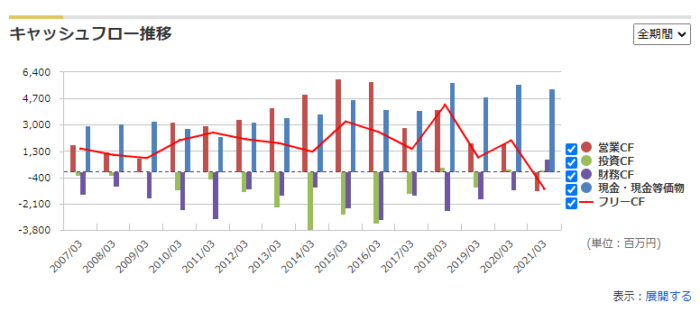

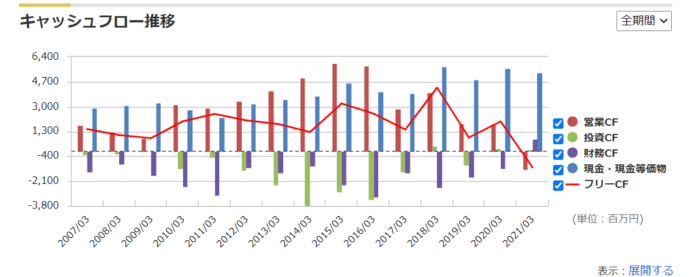

一昨年、会社が自由に使えるフリーキャッシュフローがマイナスに転じています。昨年は、24億円でした。本年もまたマイナスに転じるのでは?と危惧します。

フリーキャッシュフローがマイナスに転じてくると、やっぱり優待出し続けるのは難しいんじゃない?と思えてきます。

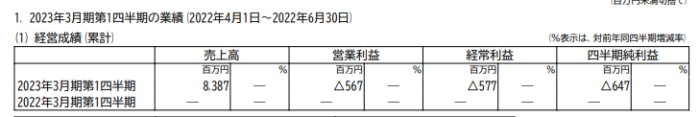

アトム2023年3月期第1四半期の業績

2023年3月期第1四半期も大幅な赤字に陥ってしましました。

6億4千7百万円の赤字です。

2022年2月に勃発したロシアによるウクライナ侵攻に起因するエネルギーや食糧資源の高騰、原材料や各種部品の不足と物流の混乱など世界経済の回復を鈍化させる兆候

アトム 2023年3月期 第1四半期決算短信〔日本基準〕(非連結)より

外食産業におきましても、資源価格の高騰が各種コストの上昇を招いております。また、食品や日用品をはじめとした消費者物価が軒並み上昇するという環境の中、これまで以上に明確な意図をもって利用店舗を選別されるという、消費環境への対応を余儀なくされております。

アトム 2023年3月期 第1四半期決算短信〔日本基準〕(非連結)より

物価の高騰が痛手

コロナの影響

続くコロナの影響により業績が悪くなっているところに、原価が高くなってしまうところにおおきな赤字要因を生んでいます。

コロナが始まってここ3年は、国からの協力金収入によってなんとか黒字転換する事もありましたが基本的には業績は右肩下がりの状況です。

| 決算期 | 売上高 | 営業利益 | 経常利益 | 当期利益 |

| 2023/03予 | 39,020 | 1,919 | 1,896 | 325 |

| 2022/3 | 31,098 | -1,367 | -1,347 | 322 |

| 2021/3 | 32,185 | -1,271 | -1,254 | -1,813 |

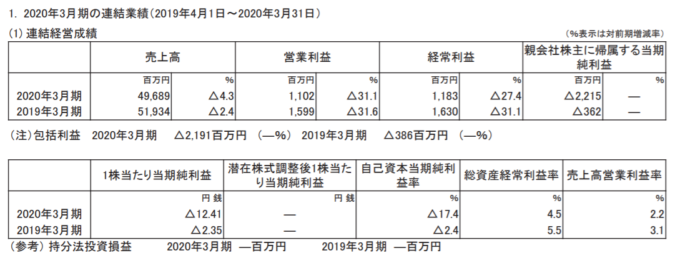

| 2020/3 | 49,689 | 1,102 | 1,183 | -2,215 |

| 2019/3 | 51,934 | 1,599 | 1,630 | -362 |

業績を見ると、コロナ前の2019/3 から当期利益が赤字に陥っており、その後2年間赤字幅を広げています。これはコロナの影響によるものと思います。3期連続の赤字です。

昨年2022/3月期は、協力金収入によっていったん黒字化していますが、今年の予想通りいくのかどうか今期の赤字額を見ると厳しいなぁと思うところです。赤字を続けている状況で優待継続ができるのか、安心して投資できる状態ではないと思います。

それに加え

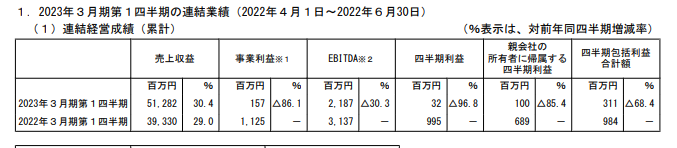

親会社のコロワイドも厳しい業績

親会社のコロワイドも2020/3月期、2021/3月期 連結は経常利益・当期利益とも赤字。2022/3月期連結はかろうじて黒字になってはいるものの、2023年3月期 第1四半期決算短信でも赤字になっています。

いざとなれば、親会社のコロワイドからの支援も考えられるのかと思いますが、親会社自体の業績が冴えない状況だとそれも期待できません。

2022年3月期より配当0円

赤字が続いているので、配当を出す方がおかしいわけですが、優待が継続されるかを考えた時、優待銘柄は優待の魅力で個人株主が増えて株価が下がらないため、なかなか優待の改悪・優待廃止は決断しづらい。

そうなるとまず配当が削られます。

これが、2022年3月期で配当0円になりましたので、次に費用削減のために行われるのが優待改悪と思われます。だいぶ厳しいところまで追い込まれている感がありますね。

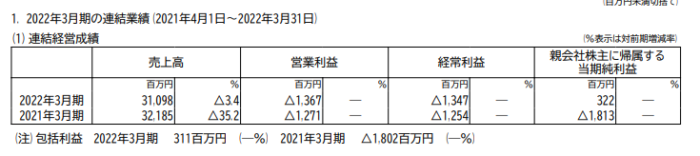

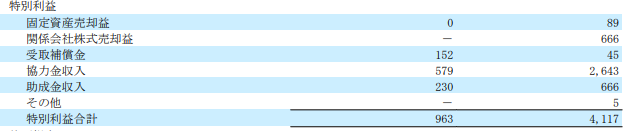

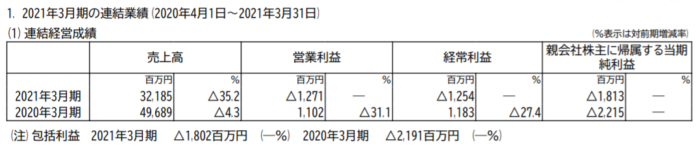

2022年3月期 決算短信〔日本基準〕(連結)

2022年3月期は、売上高も前年比で下がっており、営業利益・経常利益ともに赤字幅を広げていて健全な状態には見えません。

特別利益の中に「協力金収入」があり、当期純利益が黒字になっているのはこの影響も大きいのかと思います。いずれにしろ、コロナの影響をもろにうけていて、本業では赤字という意味だと思います。

純利益は黒字なので、すぐにダメになってしまうという事はありませんが、国の補助によって経営が成り立っている状態です。

今後コロナを見据えて、会社がどのように運営されるのかを見据えるのが大事になりそうです。

ただ、気になるのは、2021,2022年の営業利益・経常利益が赤字なのはコロナだから仕方ないよねという見方が出来そうなんですけど、当期利益は2019年から継続、今年は何とか黒字にはなっているものの、本業による儲けではない所。

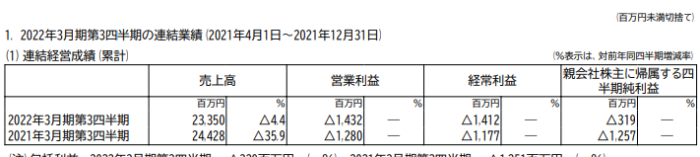

2022年3月期 第3四半期決算短信より

1,412百万円の赤字。昨年よりも経常利益は赤字幅を拡大してしまっている状況です。

(継続企業の前提に関する注記)

2022年3月期 第3四半期決算短信〔日本基準〕(連結)

該当事項はありません。

赤信号は出ていない状況ですが、

元々芳しくなかった利益状況が、コロナが発生してから明らかに落ち込んでしまっています。

フリーCFが落ち込んでしまっている現状を考えると、2022年の利益状況から考えても、優待を出し続けるのは難しい気がします。

ただ、業績は悪くても株価は比較的安定しています。優待を改悪すると一気に株価が崩れてしまう恐れもあり、中々そこに着手できないのが現状ではないかと思います。

この中でも2021年、期末配当1株2円を実施しています。優待を期待しての現在の株価と考えれば、先に改悪されるのはキャッシュフローに直接影響を与える配当のほうではないかと予想します。

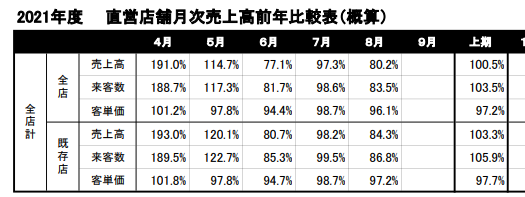

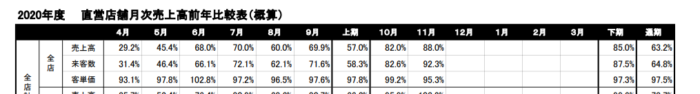

2021年8月月次売上前年比より

コロナによる緊急事態宣言を受け、5月まで順調に売り上げは回復していたものの、5月~8月はさらに厳しい状況になってしまいました。

内訳的には、居酒屋形態のお店の売り上げの落ち込みが激しいです。

自信をもって優待維持とは言えない状況だと思います。

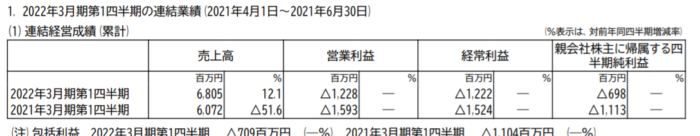

2022年3月期 第1四半期決算短信より

- 最新の決算からアトムの優待廃止はある?

昨年より、売上は回復しているものの、赤字運営である事には違いがない状態です。営業損失12億円。

継続企業の前提に関する注記は出ていないため、経営危機に陥っている状態ではないのかと思います。

ただ、赤字を続けている状態で、早くコロナの影響を払しょくしたいですね。

一部地域における緊急事態宣言の発出とまん延防止等重点措置の適用継続による酒類提供制限や営業時間短縮要請と、それに伴う消費者の外出自粛が続いており、依然として厳しい経営環境におかれています。

2022年3月期 第1四半期決算短信

結局優待は継続できるの?

実情は厳しいと思います。コロナの出口が明確ならいいのですが、株主優待で有名なすかいらーくでは、売上高も回復し、営業利益的には黒字化した現状もありますが、アトムは、売上高昨年比を見てもあまり変化がなく、巨額の営業赤字を出していることに変わりがありません。

少しでも負担を減らしたいと思えば、優待のポイントを下げるということも視野にはいるかと。

2021/3月期決算短信より

昨年より売り上げが落ち込んでいる状態ですね。18億円の赤字です。

それでも100株あたり2円の配当は継続するようです。

飲食業界はコロナの影響を大きく受け、再拡大による時短営業・酒類の提供聖言、宴会需要消滅と厳しい状況が続いています。

何しろコロナを超えないと復活は難しそうです。

対策、今後の見通しては

- 不採算店舗の閉鎖

- コスト面の施策

- 政府からの協力金支援

これらより、回復を期待しているそうです。

つまり、今後コロナがどうなるかの予測によって、業績が回復できるかというところにつながります。

(5)連結財務諸表に関する注記事項

(継続企業の前提に関する注記)

該当事項はありません。

との事なので、何とかなってるなって感じです。

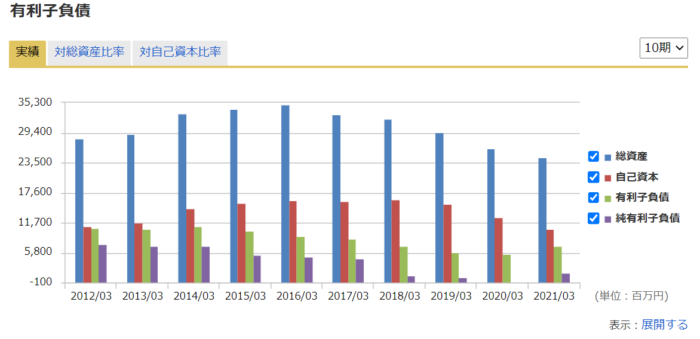

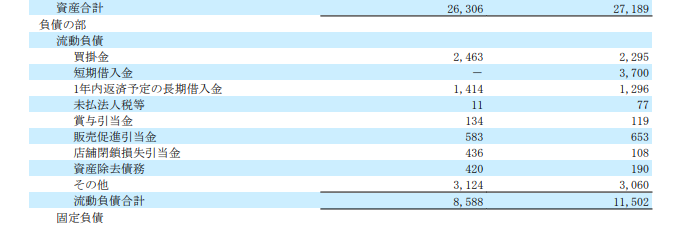

有利子負債が増えつつ、自己資本は減らしている現状があります。

営業CFは減り、財務CFが増えているので、借金しながら回している側面もありますね。

この状態で、優待についての記述はありません。2021年3月期の状態で例年と変わらない配当を予定しているので、優待を廃止する事は考えにくいのではないかとは思います。人気のある優待を残して、配当を減らしていって財務にかかる負担を減らすのが常套手段だと思いますので。

株価が上がっていくかどうかは、コロナの終息を願うばかりではないでしょうか。

赤字でも優待継続できるの?

アトムの優待は大丈夫? 2021/03

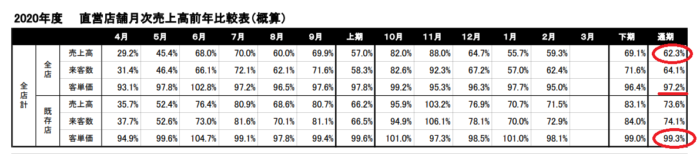

2021/03/06 月次売上報告より

だいたい、見通しがたってきました。通期で60%程度の売り上げで、客単価も落としている状況です。

昨年の状態が、純利益が赤字の状態なので、さらに本年は昨年売上比60%という事になります。赤字幅は広がる事になります。

決算書見るの苦しいです。外食産業への風当たりの強さがうかがえます。

といって、やっぱり優待目的で株価は維持しています。2021/3/26時点で770円。かなり割安って事になれば、ちょっと買っておこうかな、コロナが終わったら回復するだろうしと思えるのですが、ちょっと今の時点では手が出しにくいです。

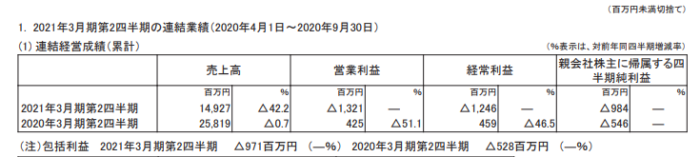

2020/12 第二四半期より

2020/12/21 アトムの優待は改悪や廃止はないのでしょうか?決算短信から考えてみます。

コロナの中、他の大手外食産業の例外に漏れず、アトムも12億円の赤字です。

負債額は 85億円 → 115億円へ増えています。短期借入を増やしながら経営している事がうかがえます。

継続企業の前提に関する注記 は記載がありませんので、すぐに倒産という事ではありませんが、短期借入に頼った経営をされているのが分かるので、コロナが長引けばかなり苦しいのではないかと思います。

直近の売上高にしても、-12%でありコロナの厳しい時と比べれば客足は戻っているものの見通しは暗いです。

優待目的で購入したのはいいけれど、財務負担から優待が改悪されて、株価がそれ以上に下がってしまっては購入した意味がありません。

優待について思う

2019/2追記

3月の優待割当を期待して、保有していますが、平成31年3月期第3四半期決算短信をご覧になりましたでしょうか?

かなり業績悪いですね。経常利益は昨年比 -47.2%の6億1,600万円です。

利益出しているからいいんじゃない?と思うのですが、あまり業績が悪ければ利益を圧迫する優待改悪・廃止だってあり得るはずです。

すかいらーくは来期の配当を減らす発表をしました。100億円以上の利益を上げている巨大企業でが、利益が落ちてきて配当性向が50%を上回り60%近くになってしまったからです。

アトムは元々ほとんど配当出していません。利益を確保するために次にとる行動が優待廃止・改悪につながらないのかちょっと不安な業績です。

おそらく3月末に向けて株価は上がっていくのではないかと思いますが、連結業績予想を変更していない会社と、実際の業績が出た時のインパクトは大きいのではないかと考えています。

ちなみに皆さんが安心して、この株式を購入している理由は大株主が親会社の(株)コロワイドであるところでないでしょうか?50%以上の所有数で、さらに外国人の保有率は10%未満と、(株)コロワイドの経営がおかしくない限り投げ売りはされないのではないか?株価を下げる事が火を見るよりも明らかな、優待改悪は行わないのではないか?という事ではないかと思います。

コロワイド自体の業績は良い状態で、第3四半期税引前損益5,354百万円は進捗率85.4%と通期予想を上回る勢いがあります。

悩みどころですね。現在のアトム株はあきらかに業績に見合わない株価、さらに3月末に向け上がっていくと思われるところ、ただ本当に優待はこのままなのか?という疑心暗鬼になります。

ちなみにアトムの今期業績進捗率は会社予想の25.5%。第3四半期前期会社実績は、1,166百万円、本年は、616百万円。会社は通期予想を据え置いていますが、絶対に達成は無理じゃない?と思えるわけです。

みなさんはどう思いますか?

このまま株価は上がり安泰

そう思う(2)業績発表以降株価は下がる

そう思う(5)私は10万円を超えたあたりで売っておこうかなと密かに思っています。あくまでも判断は自己責任で。

高還元率のアトム株式

アトムも株主還元率超高いです。

今年の株主優待のお知らせは2017/12/4日に到着しました。

12/20日にポイントが入るようです。コロワイドグループの株主優待は、株主優待カードにポイントが充当されます。

株主優待内容

100株以上のアトム株主の皆さまにご優待ポイント(1ポイント1円に充当)を進呈

9月末割当基準日でご所有の方 12月に発行

3月末割当基準日でご所有の方 6月に発行

1回の発行につき

| 100株~500株未満 | ・・・ 2,000ポイント(2,000円分) |

|---|---|

| 500株~1,000株未満 | ・・・10,000ポイント(10,000円分) |

| 1,000株以上一律 | ・・・20,000ポイント(20,000円分) |

単元株およそ10万円で、毎年4,000円分のポイントが入ります。

カッパ寿司、ステーキ宮、カルビ大将。ステーキ宮なんかは780円でハンバーグランチ。けっこういけます。ポイント制なので、1回の発行で、およそ3回食べに行けちゃう計算になりますね。

いつから?

2011年3月末からこの優待です。

当時は単元株20,000円台だった株価が、この優待になってからじりじりと上げ、最近では10万円を超えています。

超人気のPER

PERが239倍と超人気株になっています。

| PER | PBR |

|---|---|

| 239.28 | 15.23 |

PERは人気が高いといえば聞こえはいいですが、株価に対してそれだけ稼ぎを出せていないっていう意味にもなります。

1株当たり利益に対し、株価が何倍まで買われているかを表し、15倍以下なら、割安として判断できますが、239倍って逆にいうと割高です。業績は大したことないけど、株主優待人気で持っている株価という意味だと思います。

自己資本比率

| 総資産 | 30,487百万 |

| 自己資本 | 15,451百万 |

| 比率 | 50.7% |

キャッシュフロー自己資本は優良ですね。50%以上自己資金でまかなえています。これは高い割合で、当面資金繰りに困るような事がないといえます。

| 営業CF | 投資CF | 財務CF | 現金 | |

| 29年3月期 | 2,858 | △1,427 | △1,522 | 3,947 |

| 28年3月期 | 5,835 | △3,310 | △3,124 | 4,038 |

| 27年3月期 | 5,986 | △2,772 | △2,323 | 4,637 |

営業CFは、会社が1年間で得たキャッシュ量を表します。順調に収益を上げているようです。借入金の返済も行い、設備投資なども行えている状況ですね。投資キャッシュフローは投資活動で生じたキャッシュの増減で、現業を維持するため固定資産取得・売却がここに入ります。通常マイナスになる値ですが、長期間マイナスが続いているようだと危ない会社です。

財務CFは、お金の不足分をどう賄ったかが分かります。借金を返済するとマイナス、資金調達すればプラスです。優良企業はマイナスですが、金融機関に返済を求められてマイナスという事もあり得ます。成長を目指す会社はプラスになる事も多いです。

フリーキャッシュフロー = 営業CF + 投資CF

フリーキャッシュフロー = 1,431

フリーキャッシュフローは自由に使えるお金で、多ければ多いほど経営状態は良好です。

現金もは、普通預金や、当座預金、預け入れが3か月未満の定期預金、リスクが僅少な投資などが含まれており、昨年からほとんど変わりがない状態です。

業績

| 【業績】 | 売上高 | 営業利益 | 経常利益 | 利益 |

|---|---|---|---|---|

| 連15.3 | 50,518 | 3,290 | 3,340 | 1,324 |

| 連16.3 | 52,830 | 3,119 | 3,180 | 1,779 |

| 連17.3 | 52,663 | 1,990 | 2,041 | 121 |

| 連18.3 | 53,209 | 2,338 | 2,368 | 814 |

一番心配なのは、純利益が減少している事にあります。売り上げは昨年と変わっていませんが17.3月期、利益を減らしています。

あてにならない四季報の解説では、

「すしはアニサキス風評被害による客数減が誤算。メニュー見直しによる原価率上昇や人件費増も響く。」

が原因しているようです。

流動比率

流動資産 = 6,021

流動負債 = 9,958

流動比率 = 60.46%

飲食業のような現金商売の場合、100%を下回っていても問題ありません。現金は毎日入ってくるのに対し、支払いは月末締めの翌月末払いと、支払済渡(サイト)が違うため資金が回るわけです(だからこそ利益より売上を求めるところもあるでしょう)

業界平均の流動比率が79.6%は厳しい数字ですよね。おそらく100%に近い企業もあるはず(少ないかもしれませんが)ですから、60%くらいで回しています。2016/3月期が54%ですから、改善はしてきて切るのでしょうが、心象は悪いです。ちなみに、すかいらーくは63%くらいで、この業界だと似たり寄ったりなのかな。